La Centrale Rischi (CR) di Banca d’Italia è una vera e propria banca dati che raccoglie informazioni sui debiti delle famiglie e delle imprese nei confronti del sistema bancario.

La consultazione della CR produce un documento chiamato visura, che riassume le informazioni presenti nella banca dati per un determinato soggetto.

Questo documento è fondamentale per indagare la propria situazione creditizia, in quanto permette alle imprese di conoscere l’ammontare complessivo dei loro debiti, la puntualità dei pagamenti e l’eventuale presenza di segnalazioni negative.

Va da sé che un’impresa con una buona situazione creditizia ha maggiori possibilità sia di ottenere finanziamenti dalle banche o da altri istituti di credito, sia di presentarsi nel migliore dei modi in caso di raccolta di finanziamenti alternativi (bond, crowdfunding…) o di investimenti.

Le stesse banche, naturalmente, utilizzano la Centrale Rischi per valutare il merito creditizio dell’impresa e un’azienda che ha una cattiva situazione creditizia può avere delle difficoltà a reperire il credito necessario per prosperare nel corso del tempo.

L’impresa può quindi richiedere la visura Centrale Rischi direttamente alla Banca d’Italia oppure attraverso un intermediario, ma il documento che viene restituito è complesso e di difficile lettura, soprattutto perché richiede una conoscenza approfondita del sistema creditizio per una corretta analisi.

Come risolvere questo problema?

Come ottenere una lettura chiara e rapida della CR ogni volta che serve?

Visura Centrale Rischi: i dati che ti servono in pochi click

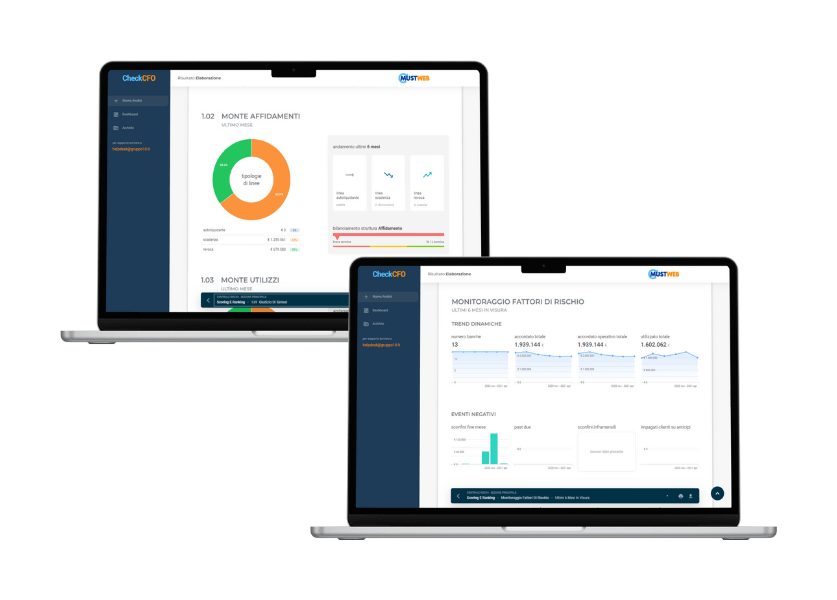

La risposta è nello strumento tecnologico CHECK CFO, modulo Centrale Rischi, con il quale puoi analizzare gli affidamenti, le errate segnalazione, gli sconfinamenti, le garanzie e qualsiasi informazione rielaborata per istituto e profondità storica.

Per analizzare la CR sarà sufficiente importare il PDF della visura Centrale Rischi ricevuto gratuitamente da Banca d’Italia: in pochi istanti il software produrrà un’analisi approfondita composta da report e tabelle intuitive.

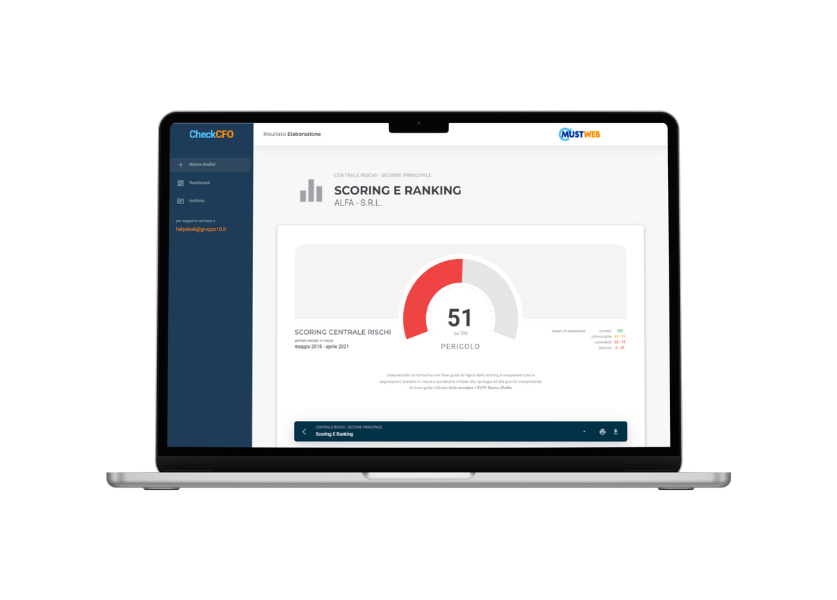

Tra le analisi presenti, CHECK CFO restituisce come prima cosa un punteggio, CR Score, come previsto dalla circolare numero 139/91 di Banca d’Italia che andrà a segnalare il punteggio di valutazione aziendale.

Il documento prodotto sarà sempre conservato nell’archivio del software e sarà consultabile e scaricabile in ogni momento.

Grazie a un’interfaccia chiara e facilmente navigabile, potrai avere così subito in evidenza eventuali anomalie, suddivise in modo utile per istituto di credito.

Clicca qui e scopri subito CHECK CFO – Centrale Rischi

È vero che questa analisi permette di capire cosa pensano le banche dell’azienda?

La risposta è assolutamente sì, perché con pochi click puoi capire qual è il giudizio che possono farsi le banche nei confronti della tua impresa.

Appena generato il documento di lettura e interpretazione di CHECK CFO, ottieni una chiara visione di come le banche ti giudicano, in base alla tua situazione creditizia che viene riassunta in un punteggio.

Quando positivo, puoi mostrarlo ogni volta che serve ai professionisti, come consulenti d’azienda, sindaci, revisori, così come al consiglio di amministrazione o agli stakeholder in generale.

Clicca qui e scopri subito CHECK CFO – Centrale Rischi

La lettura della visura CR per scopri strategici

Ottenere una lettura chiara immediata della visura Centrale Rischi, così come sapere come le banche e gli istituti di credito valutano la tua azienda, ti offre la possibilità di prendere le decisioni più strategiche in materia di accesso al credito.

Oltre a rilevare eventuali anomalie, che puoi tempestivamente sanare qualora esistessero, hai infatti a disposizione un rapporto chiaro, che ti permette di comprendere l’ammontare del credito che stai ricevendo, così da pianificare al meglio l’estinzione di eventuali fidi o l’apertura di altre linee di credito.

Tutto grazie a dati riassuntivi chiari e diretti, che ti danno le informazioni che ti servono davvero per poter prendere le decisioni più strategiche per il benessere della tua azienda.

Clicca qui e scopri subito CHECK CFO – Centrale Rischi

Il collegamento con la Crisi d’Impresa

Il modulo di analisi della Centrale Rischi fa parte anche del modulo più ampio dedicato alla Crisi d’Impresa dove l’analisi della CR incontra l’analisi del Rating MCC, l’analisi di Bilancio e l’analisi degli Adeguati Assetti organizzativi aziendali.

4 aree di interesse strategiche per monitorare la salute della tua azienda, così come il rischio di crisi aziendale, che ti permetteranno di adeguarti ad un obbligo normativo e di prevenire eventuali momenti di criticità aziendale

Clicca qui e scopri subito CHECK CFO – Crisi d’Impresa